2021年4月19日,广州期货交易所(以下简称“广期所”)正式揭牌,并有望成为集碳排放权、指数类期货,乃至天气期货等创新型产品的试验田,有关人士透露,广期所预期上市的新品种与已有的商品期货、金融期货存在显著差别,未来该所交易、风控和交割制度上相应也会出现一些明显变化。

从此,中国大陆地区形成个五家期货交易所并立的局面,分别是成立于1990年的上海期货交易所和郑州商品期货交易所、成立于1993年的大连商品交易所、成立于2006年的上海金融期货交易所和成立于2021年的广州期货交易所。

期货交易所是衍生品场内交易的重要场所,期货也是最早出现的标准化衍生品。风险大,但也存在一夜暴富的可能性,这是大多数人对于期货投资的认知,今天,Damien老师跟大家聊聊金融衍生品场内交易的那些事儿,内含四个CFA一级衍生品科目的重要知识点,要留意哦。

知识点一

衍生品(Derivatives)是一种以货币,债券,股票等传统金融产品或者其他任何变量为基础,以杠杆性的信用交易为特征的金融工具,具体来说,是指其价值依赖于基础资产(Underlyings)价值变动的合约。这种合约可以是标准化的,也可以是非标准化的。

衍生品最初的用途是对冲风险,以保护投资者免受价格变化的影响。17世纪的日本,德川幕府时代的堂岛大米会所,在大宗交易过程中形成了最早的远期合约,其本质就是一份约定未来大米交割价格的订货合同。17世纪的荷兰郁金香交易中出现了期权的身影,郁金香期权就是未来以特定的价格买入或者卖出郁金香根茎的权利。18世纪末,美国纽交所周边出现了一些松散的股票期权联盟,交易的股票期权其实就是未来以特定的价格买入或者卖出某只股票的权利。

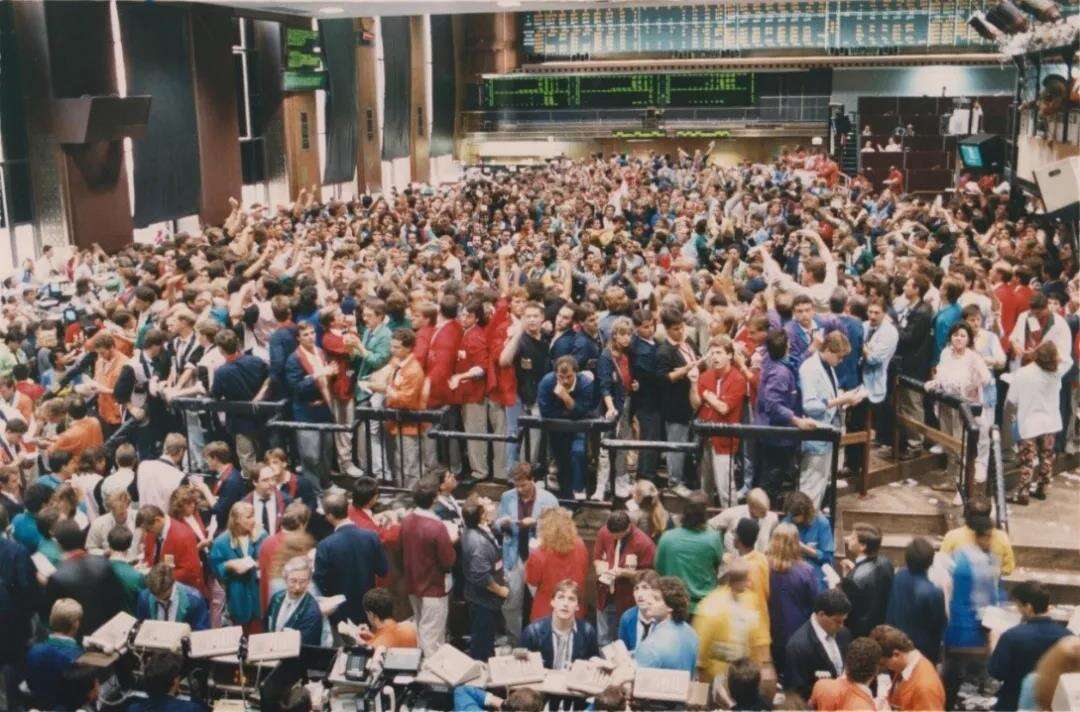

早期的衍生品合约都是私下协商的结果(又被称为场外交易),因此合约可以做到高度定制化,交易具有灵活性,但违约也很常见。例如,1637年冬天郁金香球茎价格暴跌,引起大量合约违约。衍生品违约风险难以避免的局面随着世界上最早的期货交易所—芝加哥商品交易所(CBOT)在1848年诞生而得到改变,一个多世纪以后的1973年,芝加哥商品交易所(CBOT)正式将期权纳入交易所市场挂牌交易,正式开启了场内期权交易的时代。衍生品场内交易带来的标准化和一系列制度让在场内交易衍生品的交易双方不需要再担心违约风险。

上世纪80年代的芝加哥商品交易所

知识点二

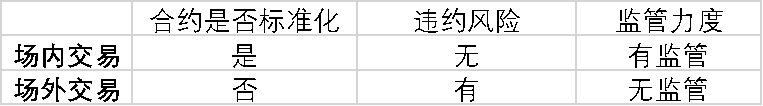

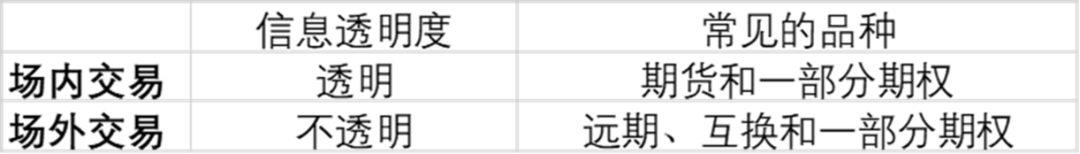

衍生品场内交易和场外交易的区别:

注:互换合约可以看成一系列远期合约的组合。

衍生品场内交易消除了交易对手方违约的风险,但这并没有改变衍生品交易最为人诟病的,充当赌博工具和给金融市场带来剧烈动荡的风险。著名的亨特兄弟“白银战争“是一个缩影。

“他们拥有的钱足以使得所有的市场陷入混乱,即使他们根本不愿意这样做。

——芝加哥一名法官对亨特家族的评价

亨特兄弟在19世纪70年代末80年代初疯狂投机白银,控制了美国期货市场中超过一半的期货合约,同时还持有1.2亿盎司的白银现货,把白银这样的大宗商品从2美元/盎司推高到50.35美元/盎司,也让实体经济叫苦不堪,最后白银价格崩盘后,濒临破产的亨特兄弟使出了杀手锏:他们飞抵华盛顿,请求财政部和美联储牵头,向亨特家族提供长期贷款。向财政部借钱度日,这种事情通常行不通,除非以互惠作为交换。亨特兄弟拿出王牌,说:我们手里还有6300万盎司白银,如果一下子抛出,市场就会彻底崩溃,还有,这里是美国主要银行的名单,如果得不到财政部的帮助来偿还贷款,他们也要“沉船”。美国联邦政府最终破天荒的拨出11亿美国长期贷款来拯救亨特兄弟免于最后的清盘。如果不这样做,美国难免将会像被郁金香泡沫破裂拖累的荷兰一样走向相对衰落的结局。

日光之下并无新事,杰西·利弗摩尔说过:投机就像山岳一样古老,不管人类社会如何发展,人性中的所有的贪婪,幻象,恐惧会在金融投机这个赌场中展现的淋漓尽致,亘古不变。

知识点三

关于衍生品的争议:

1.投资和赌博(Speculation and gambling)

2.可能引起市场的不稳定和系统性风险(Destabilization and systemic risk)

3.复杂性(Complexity)

4.高杠杆-高风险(High leverage-too risky)

然而,稍有不慎就会沦为金融系统风险漩涡发源地的衍生品,却是现代金融市场不可或缺的一部分,没有发达的衍生品市场的金融市场必定是缺少深度和弹性的,衍生品的价格发现和作为风险对冲工具的作用是无可替代的,衍生品市场特别是场内衍生品市场的发展和完善是一个现代化的国家必须走的路。

长期以来,芝加哥商品交易所一直自我标榜以赌博的本能,为世界生产和消费服务。

——(美)马丁·迈耶

知识点四

衍生品存在的目的:

1.风险的配置,转移和管理(Risk allocation,transfer,and management)

2.信息发现(Information discovery)

3.操作优势(Operational advantages)

4.更好的市场效率(Better market efficiency)

“投机者”一词,几乎是一个贬义词,似乎是因为他们并不增加社会福祉,却能从中牟利,但没有投机者的资本市场难以为继。只有投机者频繁参与的交易市场,才能保持较高的交易量并维持市场的流动性,同时也增加了市场参与者的数量,而这一切恰恰是有助于确保市场产生最公正的价格。关于投机者是市场偏离的“缓冲器”还是“放大器”的争论,是一个没有确定答案的陈旧话题。米尔顿·弗里德曼认为如果人们发现了异常现象,就会追逐利益,因而从客观上限制了异常情况走的更远,这就形成了资本市场价值投资理论的重要理论假设——价格最终会回归合理价值。

但另一位经济学泰斗凯恩斯指出,市场处于非理性状态的时间,可能比投资者有偿付能力的时间要长的多。

文章来源:高顿教育,更多CFA资讯【请关注高顿CFA官网】若需引用或转载请保留此处信息,未加入此版权信息,盗版者将追究法律责任!

相关CFA内容推荐阅读